Коэффициент быстрой (срочной) ликвидности – это отношение текущих активов компании (Current Assets) за минусом инвентаря (Inventory) к её текущим обязательствам (Current Liabilities).

Примечание! В этой и других публикациях все финансовые показатели мы рассматриваем для акций компаний фондового рынка США. У некоторых из них есть своя специфика в нормах расчёта по балансу, если их сравнивать с бухгалтерским учётом в России.

Как считаем

Формула расчёта коэффициента быстрой ликвидности может быть представлена так:

Состав формулы

Текущие активы (Current Assets) – это те активы, которые предприятие может продать (реализовать) в период до 12-ти месяцев. Включают в себя наличные деньги, дебиторскую задолженность, инвентарь, краткосрочные инвестиции. Ещё называются оборотными.

Инвентарь (Inventory) – это складские запасы, товары на складе, а также затраты, которые были отражены в балансе как покупка активов.

Текущие задолженности (Current Liabilities) – это те долги, которые обязательны к погашению в ближайшие 12 месяцев.

Примечание! Другие названия показателя: QR, Acid test ratio, коэффициент срочной (промежуточной) ликвидности.

Источники данных

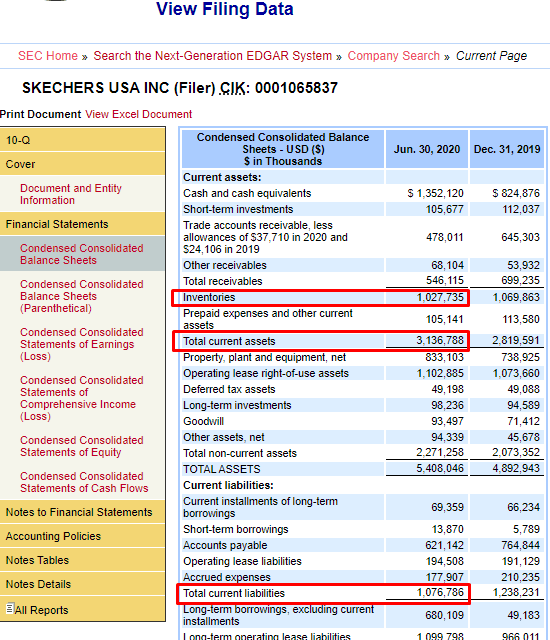

Данные для формулы расчёта Quick ratio берутся из статей балансового отчёта (Balance Sheet). Сам отчёт можно скачать на официальном сайте компании, в разделе для инвесторов. Иногда это может быть отдельный портал, на котором представлена отчётность и другие материалы с результатами деятельности организации.

Также балансовый отчёт можно найти на сайте регулятора. Для американского рынка – это SEC (U.S. Securities and Exchange Commission), – Комиссия по ценным бумагам.

Ссылка на него (сразу на страницу поиска отчётов по тикеру компании): https://www.sec.gov/edgar/searchedgar/companysearch.html

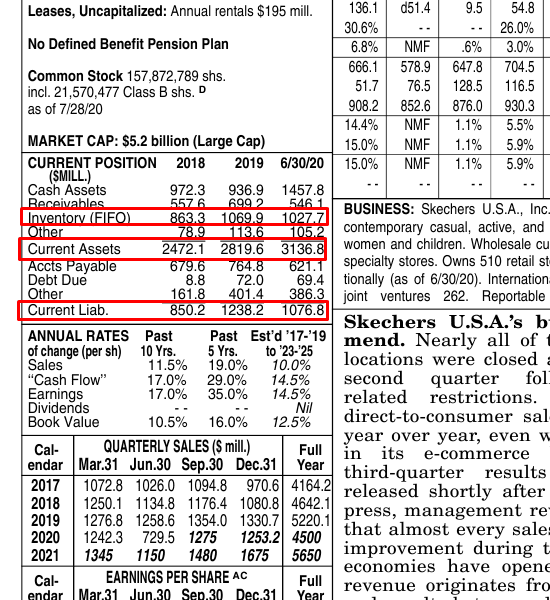

Помимо вышеуказанных, существуют и другие источники (их называют вторичными), которые предоставляют данные по структуре баланса публичных предприятий. Один из них – аналитический портал Value Line (источник платный). Его плюс в том, что все данные в отчёте по каждой организации предоставляются в удобной форме:

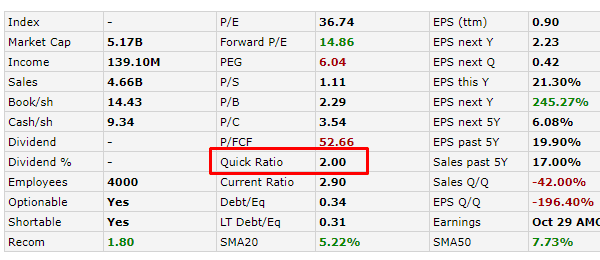

Не обязательно самостоятельно рассчитывать значения мультипликаторов, можно их взять на специализированных сервисах. Один из самых популярных – сайт Finviz.com. В его бесплатной версии можно найти массу данных по финансовой деятельности компании, различные показатели, коэффициенты и пр.

Важно знать! Самая правдивая и точная информация всегда находится у регулятора или на официальных ресурсах самой компании.

На вторичных источниках значения мультипликаторов могут отличаться между собой, либо быть искажёнными по тем или иным причинам. Это в основном касается полностью бесплатных из них и при этом данные для таких сервисов собираются программными методами (и поэтому могут происходить задержки в расчётах, либо присутствуют ошибки).

Какова норма?

Норма коэффициента быстрой ликвидности зависит от индустрии, специфики бизнеса компании. Среднее значение норматива можно представить диапазоном от 0,6 до 1.

- Значение ниже 0,6 может означать то, что у предприятия высокая (срочная) долговая нагрузка, по сравнению с её ликвидными оборотными активами.

- Значение выше 1 считается хорошим. Но следует понимать, что слишком высокий показатель указывает на то, что можно оптимизировать эффективность использования ресурсов компании. Например, использовать возможности заёмного капитала через кредит для расширения бизнеса.

Что показывает

При расчёте показателей ликвидности важно понимать, что различные активы имеют различные сроки реализации.

Коэффициент Quick ratio показывает способность покрытия наиболее ликвидными оборотными активами предприятия его краткосрочных обязательств.

Простыми словами

Считая мультипликатор, мы понимаем уровень платёжеспособности организации в краткосрочном и среднесрочном периоде.

Мы понимаем, насколько так называемые «ликвидные» активы превосходят по стоимости долги компании. При подсчёте из всех оборотных активов вычитаются наименее ликвидные (это складские запасы и другой инвентарь), то есть те, которые компания дольше всего будет превращать в наличные деньги.

Для инвестора

Значение Quick ratio используется во время фундаментального анализа и отбора акций. В отличие от коэффициента текущей ликвидности, данный показатель более точно характеризует финансовое здоровье анализируемой компании.

Один из относительно «рисковых» активов, который присутствует в формуле срочной ликвидности – дебиторская задолженность (Account Receivables). Это когда нам должны деньги за что-то (за уже поставленный товар, оказанные услуги). Всегда существует вероятность, что не все должники смогут вовремя и/или полностью погасить свои обязательства перед нами.

Именно поэтому инвесторы также рассчитывают коэффициент абсолютной ликвидности для того, чтобы исключить максимальное количество рисков, связанное с владением тех или иных оборотных активов.

Итоги и выводы

Подведём итоги и выпишем несколько выводов:

- Несмотря на имеющийся общепринятый диапазон нормы коэффициента (0,6-1), реальный норматив сильно зависит от той индустрии, в которой компания ведёт бизнес. Во время анализа следует сравнивать показатель с предприятиями той же сферы и размера. При этом сравнение значения лучше проводить не с указанным выше, а с тем, который является средним именно для анализируемой индустрии!

- Инвестору важнее смотреть на динамику Quick ratio в течение нескольких лет, нежели на его конкретное значение в определённый момент.

- Значение ниже 0,6 говорит о том, что лишь часть краткосрочных долгов может быть погашена за счёт ликвидных текущих активов.

- Значение, сильно превышающее 1, говорит о низкой эффективности использования ресурсов руководством компании.

- Значение показателя «в моменте» может не явно отражать состояние компании, так как различные оборотные активы (в составе формулы расчёта мультипликатора) имеют различную ликвидность.

В итоге инвестору важно понять: какую долю своих срочных обязательств организация может быстро погасить за счёт ликвидных оборотных активов!