Упрощённое определение: коэффициент рентабельности инвестированного капитала (ROIC) – это отношение операционной прибыли компании, скорректированной на налоги (NOPLAT) к её среднегодовому инвестированному капиталу (Average LT Debt + Average Equity). Выражается обычно в процентах.

Специфика расчёта

Формула коэффициента рентабельности инвестированного капитала может быть представлена в различных вариациях. Отличия в расчётах зависят от учётной политики предприятия, его непосредственной деятельности, состава бизнеса и норм учёта в конкретном государстве.

Важно, чтобы в разные периоды времени методика расчёта не менялась, иначе динамика показателя будет установлена неверно!

Полезно знать! Другие названия мультипликатора ROIC: коэффициент прибыли (доходности) капитала, Return on Invested Capital, возврат на общий капитал, Return on Total Capital (ROTC).

Вариант 1 – классический

Исходя из определения в начале статьи, классическая формула ROIC выглядит так:

Структура формулы:

- NOPLAT (Net operating profit less adjusted taxes) – это чистая операционная прибыль/убыток c учётом так называемого «налогового щита», скорректированная на налог с прибыли.

В общем виде её формула выглядит так:

NOPLAT = Операционная прибыль «минус» Сумма налога на прибыль «плюс» (выплаты по обслуживанию долга «умножить» (1 «минус» ставка налога на прибыль))

- Avg. Total LT Debt(Liabilities) (Average Total Long-Term Debt(Liabilities)) – это среднегодовое значение всего долгосрочного долга, участвующего в формировании операционной прибыли. Считается как сумма значения на начало и конец года, разделённая на 2 (среднее арифметическое).

- Avg. Total Equity (Average Total Shareholders’(Stockholders) Equity) – среднегодовое значение акционерного капитала компании. Считается по аналогии: как среднее арифметическое на начало и конец года.

Если данные берутся не за год, а за квартал или другой период, то значения в формуле умножаются на 4 (на количество отчётных периодов в году).

Капитал для формулы берётся только тот, который участвовал в формировании той прибыли, которая указывается в числителе дроби.

Вариант 2 – через EBIT

Этот вариант расчёта показателя отталкивается от прибыли «до налогов». Он выглядит следующим образом:

Структура формулы:

- EBIT (Earnings (Net Income) Before Interest & Taxes) – чистая прибыль до выплаты налогов и процентов по обслуживанию долга.

- TRP (Tax Rate Profit) – ставка налога на прибыль.

- В знаменателе – те же данные, что и в прошлом варианте расчёта доходности инвестированного капитала (среднегодовые значения долгосрочных обязательств и собственного капитала, участвующих в операционной деятельности организации).

Допускается применение данного варианта формулы Return on Invested Capital для анализа компаний фондового рынка США внутри одного и того же сектора экономики.

В целом же данный метод учёта подойдёт для внутреннего анализа предприятия (для сравнения ROIC одной компании в динамике) или сравнения тех конкурентов внутри индустрии, у которых присутствуют только операционная деятельность. То есть бизнес ведётся исключительно по основному направлению и отсутствуют доходы/расходы от других видов деятельности или разовых операций.

Вариант 3 – через Net Income

Третий вариант представляет собой отношение чистой прибыли за минусом дивидендов к среднегодовой сумме всех задолженностей и акционерного капитала компании:

Структура формулы:

- Net Income - чистая прибыль предприятия.

- Dividends - сумма выплаченных дивидендов за год.

- В знаменателе, в отличие от 2-х предыдущих вариантов, учитывается общая по балансу среднегодовая сумма всех обязательств и весь акционерный капитал компании.

Можно утверждать, что данный способ подсчёта доходности капитала самый неточный. Также он объективно не подойдёт для поиска инвестиционной привлекательности среди различных компаний даже внутри одной индустрии (для их сравнения).

Однако он имеет право на существование: если предприятие не имеет вне операционных доходов и расходов, то такой вариант формулы может быть использован руководством для оценки собственной эффективности. При условии, что показатели для сравнения учитывались только по такой (одной и той же) формуле.

Норма доходности капитала

Как таковая норма у коэффициента рентабельности инвестированного капитала отсутствует. Принято считать, что чем больше значение мультипликатора, тем лучше – тем стабильнее чувствует себя бизнес.

Существует мнение, что Return on Invested Capital можно нормировать, сравнивая его со средневзвешенной стоимостью капитала компании (WACC). Предполагается, что если ROIC превышает WACC как минимум на 2%, то это является положительным явлением.

ROIC – WACC > 2%

Это утверждение верно, если рентабельность инвестированного капитала рассчитана по формуле из Варианта 1 выше, используя NOPLAT.

Откуда брать данные

Если вы решили самостоятельно рассчитать доходность капитала, то вам потребуется отчётность компании. В зависимости от варианта расчёта – это могут быть только отчёт о прибылях и убытках (Statements of Earnings, Profit&Loss Statements), а также баланс компании (Balance Sheets), либо дополнительно придётся использовать приложения к данным отчётам.

Все эти документы можно взять из первичных источников – в разделе для инвесторов на сайте организации, либо на ресурсе регулятора.

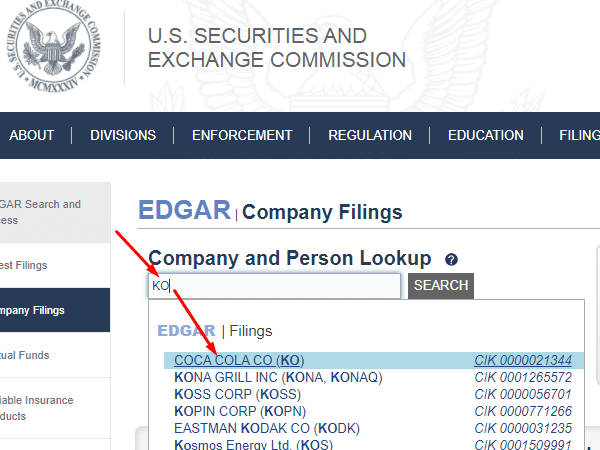

- 1. Вводим тикер компании в поисковой строке и в выпадающем списке жмём на нужную компанию.

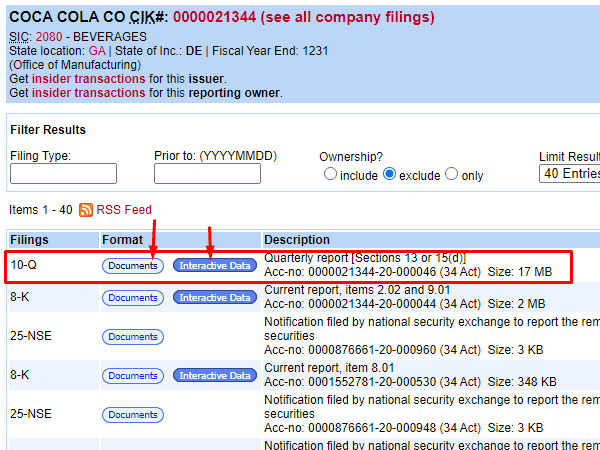

- 2. На открывшейся странице выбираем нужный нам период отчётности (10-Q – квартальная, 10-K – годовая) и жмём справа от него на Documents или Interactive Data.

Важно! Напомним, что если вы смотрите данные в квартальном отчёте для расчёта прибыли инвестированного капитала, то полученное значение необходимо будет умножить на 4!

Выбирая раздел Documents, вы сможете просмотреть многостраничный отчёт, содержащий в себе как всю финансовую отчётность, так и другие важные данные по компании, её бизнесу, рискам и др. Выбирая Interactive Data, вы получите более компактный вариант всех основных отчётов и финансовых показателей, но информации там будет значительно меньше, нежели в документе из раздела Documents.

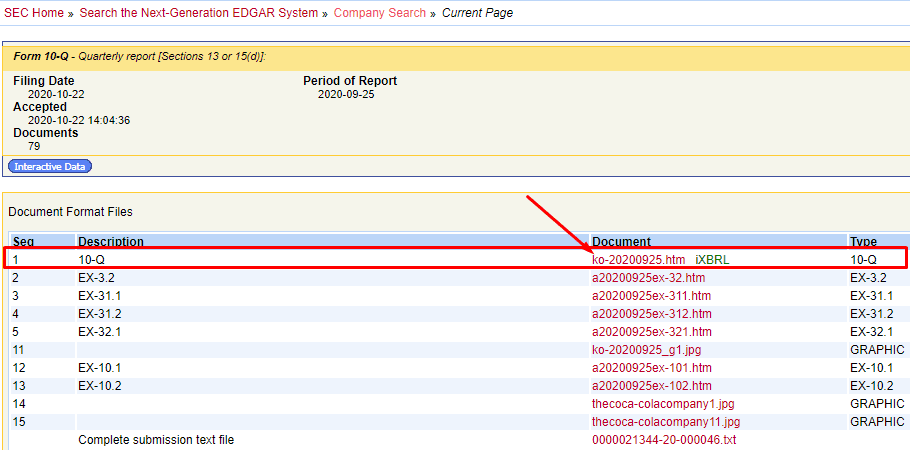

- 3. Выбираем в списке документов из раздела Documents вариант 10-Q или 10-K для просмотра в браузере (самый верхний с расширением .htm).

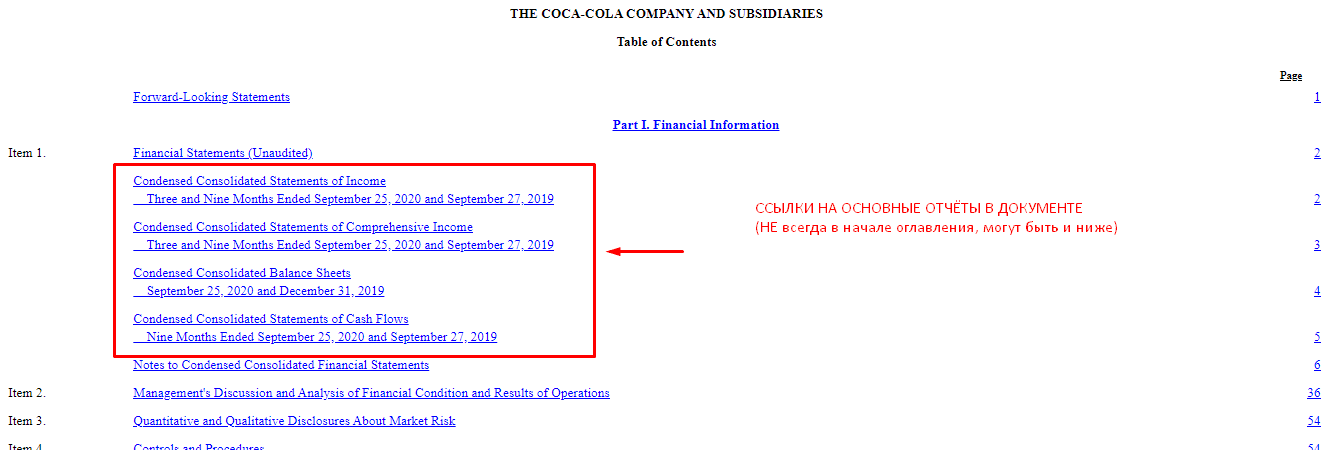

- 4. В открывшемся документе находим меню и, ориентируясь на него, переходим в нужные нам разделы для получения данных из бухгалтерской отчётности.

Смотрите, как все 4 шага из списка выше выглядят наглядно:

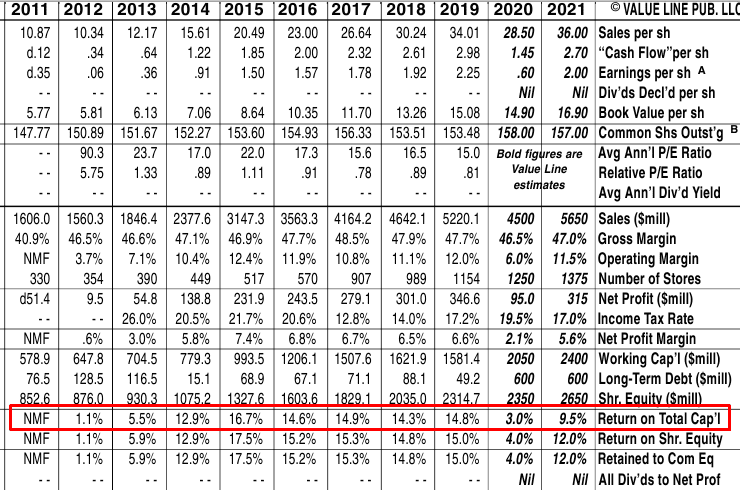

Готовое значение коэффициента можно взять из других, вторичных, источников финансовых данных по компаниям американского рынка. Например, в консолидированном отчёте аналитического сервиса Value Line (платный источник). Этому сервису можно доверять, несмотря на то, что он считается «вторичным».

Здесь мультипликатор указан как Return on Total Capital (ROTC):

Что показывает

Коэффициент прибыли инвестированного капитала показывает, насколько эффективно компания использует капитал в своей основной деятельности – какой возврат в процентах она получает, инвестируя собственный и заёмный капитал в операционную деятельность.

Сравнение ROIC и WACC покажет нам, создаёт ли бизнес добавленную стоимость на вложенный капитал (те самые 2% минимум). Её наличие позволит понять, есть ли ресурсы у предприятия для развития.

Значение

Return on Invested (Total) Capital имеет экономическое значение для оценки бизнеса внутри компании. С его помощью руководство может оценить перспективу развития основной деятельности.

Важно понимать, что некоторые организации работают с небольшой прибылью, при этом они могут существовать достаточно долго (например, «проедая» свой капитал). Однако потенциала расширения у них нет.

Для улучшения ROIC необходимо просмотреть динамику показателя и оптимизировать все операционные процессы.

Инвестору

При фундаментальном анализе акций инвестору непосредственно показатель рентабельности инвестированного капитала мало интересен.

Однако он может быть использован совместно с другими мультипликаторами. Параллельно с ROIC, оценивая коэффициент доходности собственного капитала и показатель рентабельности активов, инвестор может точнее проанализировать цену компании.

При оценке «справедливой» стоимости акций, доходность капитала может подсказать инвестору объективный контекст к значению такого мультипликатора, как P/E (рыночная цена/прибыль).

Из-за того, что в каждом секторе экономики свои собственные требования к капиталу для поддержания операционной деятельности (объём и интенсивность инвестируемого капитала в единицу времени), сравнивать ROIC конкурентов имеет смысл только внутри одной индустрии. Например, в тяжёлом машиностроении априори будет более высокая потребность в капитале, чем в рекламном бизнесе.

Инвестору важно понять: имеет ли компания способность генерировать добавленную стоимость к общему капиталу при помощи своей основной (операционной) деятельности. Каков потенциал развития у анализируемого бизнеса и с учётом этого, насколько рыночная цена его акций «справедлива».

Ваши вопросы и мнения по коэффициенту рентабельности инвестированного капитала, а также по другим фин. показателям оставляйте под статьёй, в комментариях.